Logowanie

Zarejestruj się

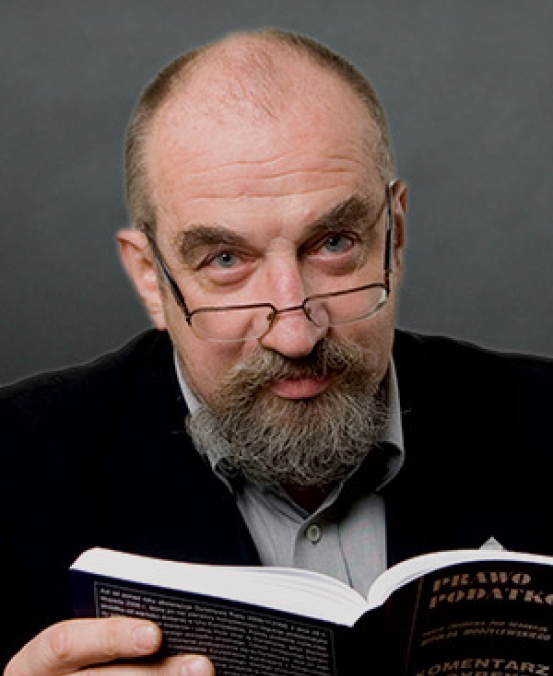

Zmiany w VAT w 2025 roku: dokumentowanie, ewidencjonowanie i rozliczanie – prof. dr hab. Witold Modzelewski

Przedmiotem szkolenia są najważniejsze zmiany, które należy wdrożyć w 2025 roku. Obejmują one nie tylko nowelizacje przepisów ustawy o VAT oraz aktów wykonawczych, lecz również będące skutkiem prawotwórczych wyroków TSUE oraz uchwał NSA i interpretacji ogólnych Ministra Finansów.

Pałac Konstancji – siedziba Instytutu Studiów Podatkowych, ul. Kaleńska 8

10:00 - 15:00

NASZE SZKOLENIA SĄ BEZ VAT!

Szanowni Państwo,

Przedmiotem szkolenia są najważniejsze zmiany, które należy wdrożyć w 2025 roku. Obejmują one nie tylko nowelizacje przepisów ustawy o VAT oraz aktów wykonawczych, lecz również będące skutkiem prawotwórczych wyroków TSUE oraz uchwał NSA i interpretacji ogólnych Ministra Finansów. W przyszłym roku trzeba będzie przede wszystkim najszybciej wdrożyć ZASADY NADZORU NAD PRACOWNIKAMI WYSTAWIAJĄCYMI FAKTURY (WEWNĘTRZNA „NALEŻYTA STARANNOŚĆ”): spowoduje to, że pracownik może ponosić odpowiedzialność majątkową za wystawiane przez niego faktury. Warto również wdrożyć wewnętrzne zasady anulowania faktur, o których mowa w artykule w art. 108 ust. 1 ustawy, po to, aby ani pracownik, ani podatnik nie musiał płacić podatku wynikającego z tych przepisów. Drugim wymienionym problemem będzie wdrożenie obowiązkowego wystawiania FAKTUR USTRUKTURYZOWANYCH. Uczestnicy szkolenia zostaną w tych sprawach szczegółowo poinstruowani.

Oto szczegółowy program szkolenia:

- Istotne rozszerzenie zakresu zwolnienia podatników na podstawie art. 113 ustawy: które nowe podmioty zagraniczne będą mogły sprzedawać towary i świadczyć usługi bez VAT na rynku polskim.

- Najnowsza „nowelizacja nowelizacji” wprowadzających powszechny obowiązek wystawiania faktur ustrukturyzowanych obejmująca w szczególności:

- obowiązek poinformowania odbiorców (usługodawców) o wystawieniu faktury ustrukturyzowanej,

- odroczenie do wymogu podania numeru KSeF w przypadku płatności za fakturę ustrukturyzowaną,

- odroczenie terminu wystawiania faktur ustrukturyzowanych w przypadku fakturowania przy pomocy kas rejestrujących,

- wprowadzenie trybu offline do końca 2026 roku przez wszystkich podatników w tym również zwolnionych,

- odroczenie obowiązku wystawiania faktur ustrukturyzowanych dla podatników „wykluczonych cyfrowo”,

- wprowadzenie innych szczegółowych zmian adresowanych do podatników otrzymujących faktury ustrukturyzowane.

- Nowe zasady dokumentowania sprzedaży przez podatników VAT, którzy będą zobowiązani do wystawiania i otrzymywania faktur ustrukturyzowanych: przed wejściem w życie obowiązku wystawiania faktur ustrukturyzowanych, które z istoty nie są dokumentami handlowymi (brak doręczenia kontrahentowi), podatnicy muszą opracować i wdrożyć nowe metody dokumentowania sprzedaży. Zostaną przedstawione rozwiązania tego problemu przy m. in. użyciu różnych form „faktur handlowych”.

- W jakich przypadkach pracownicy wystawiający fakturę w rozumieniu art. 108 ustawy o VAT są już odpowiedzialni majątkowo za zapłatę wynikającego z nich podatku: aby na podatniku VAT (pracodawcy) nie ciążył obowiązek zapłaty tego podatku, muszą sprawować oni szczególny nadzór nad pracownikami wystawiającymi faktury i dochować w tym należytej staranności, chyba że faktury te będą skutecznie anulowane.

- Obowiązkowa korekta podatku naliczonego w przypadku braku uregulowania zapłaty za nabyte towary (usługi) udokumentowane fakturą: wyjątki oraz zasady „rekorekty” odliczenia.

- W jakich przypadkach odliczmy a w jakich nie odliczamy podatku naliczonego w przypadku nabycia posiłków oraz artykułów spożywczych (art. 88 ust. 1 ustawy o VAT). Kiedy nabyty towar jest „usługą gastronomiczną” objętą zakazem odliczenia?

- W jakich przypadkach ciąży obowiązek korekty podatku naliczonego, gdy występują ubytki majątkowe, w tym utrata towarów handlowych, półproduktów oraz środków trwałych.

- Zasady „rekorekty” JPK_V7M w przypadku kontroli podatkowej lub czynności sprawdzających.

- Nowe obowiązki podatników VAT w związku z rozpoczęciem cyfryzacji podatku od towarów i usług w wyniku realizacji rozwiązań Unijnych (projekt ViDA).

Szkolenie poprowadzi najbardziej znany wykładowca podatku prof. dr hab. Witold Modzelewski: jego ostrzeżenia , że wspólnotowy VAT jest pułapką zastawioną na uczciwych lub łatwowiernych podatników sprawdziły się. Nigdy nie twierdził, że jest to „VAT w najlepszym wydaniu”.

SERDECZNIE ZAPRASZAMY!

Słuchacze otrzymają Wzorcowy Regulamin Dokumentowania dla potrzeb dostawy towarów i świadczenia usług, który pozwoli przygotować się do wystawiania faktur ustrukturyzowanych, które nie będą fakturami handlowymi.

Prelegenci

Online

Online